Als je op deze post belandt, is de kans groot dat je nadenkt over een bedrijfswaardering. Misschien omdat je het bedrijf wil kopen of verkopen, of omdat je juist geen externe transactie beraamt, maar een interne met fiscale consequenties. En dan vliegen de vage termen je al snel om de oren. Waarde in het Economische Verkeer (WEV), Discounted Cashflowmethode (DCF), Advance Tax Ruling (ATR). Zo ingewikkeld hoeft het toch niet te zijn? Je zit zelf midden in de economie, en een Oudt Hollandsch gezegde luidt: “die van de markt komen, weten de prijs.”

En zo is het ook: de markt bepáált immers de prijs. Op een klassieke markt met perfecte concurrentie wil de verkoper het goed zo duur mogelijk verkopen en de koper het goed zo goedkoop mogelijk kopen, en de prijs die zij binnen dit spanningsveld overeenkomen, is de kennelijke prijs van het goed. Oftewel: de WEV.

Die WEV resulteert in dit geval uit zakelijke overwegingen en niet zozeer fiscale overwegingen. Maar die WEV speelt wel een hoofdrol in de fiscaliteit. Immers: de meeste belastingen zijn percentueel, en worden geheven over een onderliggende (handels)transactie. De belastinglast is dan dus direct gekoppeld aan de overeengekomen transactieprijs. En dáár zit het fiscale spanningsveld dat wij in dit artikel behandelen, want waar de belastinglast gekoppeld is aan de transactieprijs, kun je de belastinglast dus beïnvloeden door de transactieprijs te beïnvloeden.

Tussen onafhankelijke partijen is het onwaarschijnlijk dat het fiscale motief om een lage prijs af te spreken het wint van de zakelijke afwegingen. Het is gewoon slecht denkbaar dat iemand bereid is een operationeel verlies te aanvaarden opdat de transactiebelasting maar lager uitvalt. Maar waar de transactie plaatsvindt tussen ‘verbonden partijen’ (bijvoorbeeld: tussen familieleden of tussen bedrijven met gemeenschappelijke aandeelhouders) kan dat onzakelijke -lees: fiscale- motief weldegelijk reden zijn om een andere transactieprijs overeen te komen dan waar men op de markt zou inzetten. En dan wordt het fiscaal ingewikkeld…

Om die WEV te bepalen, fingeert de belastingwet dan namelijk dat de verbonden partijen zakelijk met elkaar (onder)handelen; at arm’s length. Wat nou als de verkoper inderdaad de hoogst mogelijke, en de koper de laagst mogelijke prijs wou bedingen? Kortom: wat nou als de verbonden partijen dat niét waren? Hoeveel belasting zou er dán verschuldigd zijn?

In dit artikel zoomen wij specifiek in op de fiscale regels, noem het ‘de fantasieparameters’, die gelden rondom die hypothese. En dan specifiek die, die gelden wanneer incourante bedrijfsaandelen van hand wisselen. Dat wil zeggen: aandelen die niet openbaar worden verhandeld, en waar dus geen actuele dagprijs of ‘courantprijs’ voor bestaat. Voor de liefhebber!

1. Allereerst: waarom kan het iemand eigenlijk schelen, welke prijs je hanteert wanneer je jouw bedrijf feitelijk helemaal niet verkoopt?

Omdat de fiscale gevolgen van enige aandelenmutatie direct gekoppeld zijn aan de ‘waarde’ ervan. En die wordt, zoals gezegd, dus pas echt interessant als we het over transacties in verbonden verhoudingen hebben. Want dan kun je dus afspraken maken om juist die belasting te beperken. Zie het zo:

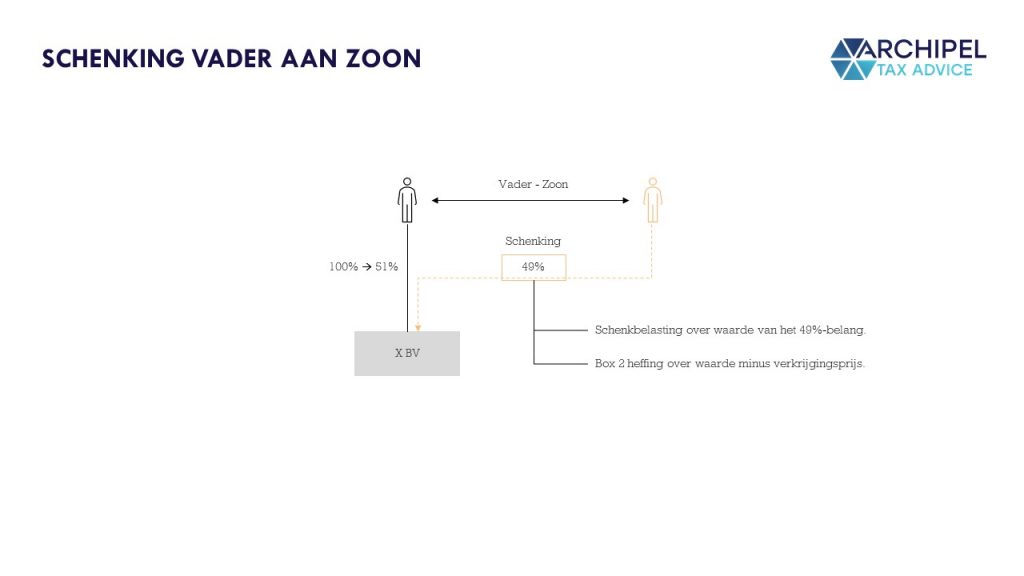

Voorbeeld 1: pa geeft aandelen aan zijn zoon.

Het bedrijf van vader loopt goed en de aandelen leveren flink dividend op. Pa geeft zijn zoon aandelen in het bedrijf. Hier kán sprake zijn van een schenking: bijvoorbeeld als de zoon de aandelen voor niets, of voor een lager-dan-reële prijs verkrijgt. De schenkbelasting ziet dan op het verschil tussen wat de zoon betaalt, en wat de aandelen waard zijn. Dus: wat zijn de aandelen waard?

Fiscaal wat verder afgepeld: voor de successiewet zal sprake zijn van een belaste schenking als (i) de vader verarmt, (ii) de zoon verrijkt, en (iii) sprake is van een bevoordelingsbedoeling en -bewustheid. Het moet dus gaan om vrijgevigheid, die in een ouder-kind situatie al snel wordt aangenomen. Daarvan is geen sprake voor zover de zoon een tegenprestatie levert.

Stel dan dat de overgedragen aandelen €1 miljoen waard zijn, maar dat de zoon slechts €10.000 betaalt; dan is de zoon (in beginsel) schenkbelasting verschuldigd over die resterende €990.000, resulterend in €185.000 te betalen schenkbelasting, zonder rekening te houden met een vrijstelling hier en daar. Logisch ook: de zoon zou de aandelen direct voor hun ‘WEV’ kunnen doorverkopen en dan zou zich weldegelijk een cashsprong van € 990.000 voordoen door deze aandelentransactie. En als pa ‘gewoon’ € 990.000 in cash had geschonken, was er over de schenkingsomvang en daarmee de belastinglast nooit enige onduidelijkheid geweest.

Als die aandelen dan ook een ‘aanmerkelijk belang’ (>5%) vormden bij pa, is hij ook nog 26,9% (2021) ‘aanmerkelijkbelangheffing’ in Box 2 verschuldigd over die €1 miljoen waarde -/- zijn ‘verkrijgingsprijs’ van de aandelen. En die verkrijgingsprijs wordt in principe niet verhoogd met de betaalde schenkbelasting.[i] Het korte antwoord wie de gehanteerde waarde hier dus iets kan schelen is simpel: de Belastingdienst.

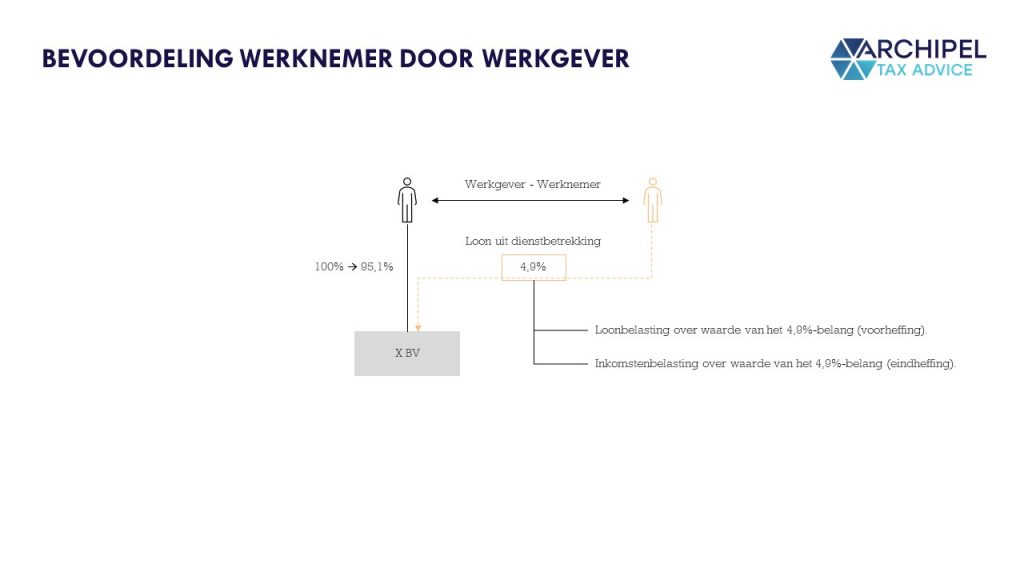

Voorbeeld 2: werkgever geeft aandelen aan werknemer.

Ander voorbeeld: een werkgever kent gratis aandelen toe aan een aantal werknemers, omdat hij ze wil belonen voor goed werk en behouden voor de toekomst. In theorie kan dat dan ook vrijgevigheid zijn van die werkgever (en dus onder de schenkbelasting vallen), maar aannemelijker is dat de toekenning haar oorsprong heeft in de dienstbetrekking, waarmee de aandelentoekenning belastbaar loon kan vormen want ‘een voordeel dat zijn oorsprong vindt in de dienstbetrekking’.

Als werknemer X voor €0 aandelen krijgt ter waarde van €10.000, is over dat verschil (het voordeel) daarover maximaal 55,5% loonheffing verschuldigd.[ii] Immers: ook in dit geval kan de werknemer de aandelen in theorie direct liquideren voor hun ‘WEV’ van -kennelijk- € 10.000, en als de werkgever ‘gewoon’ € 10.000 in cash had uitgekeerd, was er geen onduidelijkheid over het loonvoordeel en de omvang ervan. Als de aldus gegunde aandelen bedoeld zijn als een nettovoordeel voor de werknemer, zal er brutering moeten plaatsvinden om de loonbelastinglast te bepalen en moet de werkgever dus nog [€10.000 / [1 – 0,555]] -/- €10.000 aan loonbelasting moeten afdragen aan de Belastingdienst.

Kortom: het kan in ieder geval de Belastingdienst wat schelen.

In beide gevallen is er namelijk sprake van een lagere belastinglast bij een lagere waardering, dus zullen de vader en werkgever de fiscale neiging hebben hun onderliggende bedrijf zwartgallig te beschouwen. Zwartgalliger, waarschijnlijk, dan zij zouden doen als zij het bedrijf daadwerkelijk zouden verkopen. En daarmee heeft de Belastingdienst reden tot argwaan; wordt er belasting ontdoken?

Let wel: een motief-andersom is ook denkbaar. Immers, als het gaat over een aftrekbare schenking-in-natura, dan zal een lagere waardering juist leiden tot minder aftrek en dus een hogere belastinglast. En dan kan er juist een ‘onzakelijk hoge’ waardering uitgevoerd worden. Klinkt alsof er dus ergens een mythische bandbreedte is waarop die waarde fiscaal ‘just right’ is? Klopt!

2. Op welk peil moet ik die prijs dan stellen bij het bepalen van mijn belastinglast? Op wat ze waard zijn…

Kort samengevat: op hun WEV. En dit geldt voor zowel de loonbelasting[iii] als de schenk- en erfbelasting [iv] en de vennootschapsbelasting.[v] Wat is dat dan precies? De term WEV heeft enerzijds gevoelsmatig een heldere betekenis in het normale spraakgebruik, maar is in fiscale zin ook een soort zip-bestand van een hele achterliggende reeks aan ontstane fiscale theorieën. Zo heeft de Hoge Raad[vi] de WEV gedefinieerd als:

“de prijs, die bij aanbieding van de zaak ten verkoop op de meest geschikte wijze na de beste voorbereiding door de meestbiedende gegadigde daarvoor zou zijn besteed.”

Hoge Raad, 5 februari 1969

Volgens de parlementaire behandeling van de eerste keer dat de WEV in een wet werd genoemd, zou de WEV “geïnterpreteerd moeten worden binnen het kader van de concrete wetsbepaling” [vii], wat zou betekenen dat ‘ie per wet op een andere manier kan worden vastgesteld. De Hoge Raad parafraseert die opvatting en stelt dat je niet mag aannemen “dat die term [PvT: WEV] in de onderwerpelijke bepaling noodzakelijk dezelfde betekenis moet hebben als in die andere wetten”.[viii] Dit genuanceerde interpretatieverschil -hoe dat er ook concreet uit moge zien- lijkt zich vooralsnog echter niet voor te doen, als we kijken naar de term WEV in de Wet op de loonbelasting 1964, Wet op de inkomstenbelasting 2001, Wet op de vennootschapsbelasting 1969 en de Successiewet 1956. Naar ons weten wordt deze nuance in de praktijk van de waardering van incourante aandelen dan ook nooit aangevoerd of geconcretiseerd.

Kortom: voor het bepalen van je belastinglast gebruik je ‘de’ WEV – en die is over de gehele fiscaliteit in beginsel identiek. Dus: in de voorbeelden hierboven, gebruiken pa, zoon, werkgever en werknemer telkens dezelfde WEV om hun fiscale verplichtingen vast te stellen. Maar:

3. Is waarde dan iets anders dan prijs?

Ja. En het is goed om eerst stil te staan bij het verschil tussen prijs en waarde, en hoe de fiscaliteit die grens vervaagt.

Een illustratief voorbeeld is een garagebox, gelegen in de Concertgebouwbuurt in Amsterdam, die in 2020 voor €995.000 te koop stond aangeboden. Op 31 augustus 2021 deed de eigenaar -misschien op advies van de verkoopmakelaar- een concessie door de vraagprijs te verlagen naar €690.000.[ix] Het is -ten tijde van schrijven van dit artikel- nog maar de vraag of een bereidwillige koper gevonden kan worden die dat bedrag neertelt voor 22 m2. De vierkante meterprijs zou daarmee alsnog meer dan €30.000 zijn. Maar: “er hoeft er maar één gek genoeg te zijn”.

De achterlijk dure garagebox in Amsterdam. Voor het verhaal, zie: https://www.ad.nl/auto/eigenaar-geeft-drie-ton-korting-op-duurste-garagebox-van-nederland~a70d5893/

De achterlijk dure garagebox in Amsterdam. Voor het verhaal, zie: https://www.ad.nl/auto/eigenaar-geeft-drie-ton-korting-op-duurste-garagebox-van-nederland~a70d5893/Als een miljardair vorig jaar de garagebox had gekocht voor €995.000, en na een maand had geschonken aan zijn dochter, dan was €995.000 als WEV in aanmerking genomen voor schenkbelastingdoeleinden. Terwijl dat ‘eigenlijk’ niet de waarde is van die garagebox wanneer zich nooit meer ‘een andere gek’ zou aandienen, dus wanneer de box nooit meer voor die som verkocht zou kunnen worden. Maar: voor fiscale doeleinden zou die oorspronkelijke, gekke transactie dan wel het meest relevante referentiekader hebben gevormd om de WEV vast te stellen bij de schenking van miljardair aan dochter (zie ook categorie 4.1 hieronder), want fiscaal is de in een onafhankelijke transactie betaalde prijs maatgevend. Als belastingplichtige heb je dan een wel héél goed verhaal nodig om een lagere WEV te bepleiten in de kort opvolgende niet-onafhankelijke transactie… Andersom is een vergelijkbare situatie zeer goed denkbaar: als er significante tijd verstrijkt tussen de transactie en er relevante verschillen ontstaan (zb: de vastgoedmarkt implodeert), of als de eigenaar van de naburige garagebox die eens kocht voor € 150.000 en nu schenkt, hoeft de externe koopprijs weer niét per se de ‘waarde’ van de garagebox te zijn…

4. Hoe bepaal je dan wat zo’n aandeel waard is in het economische verkeer?

Hierin onderscheiden we twee ‘temporele’ categorieën: (1) dingen waarvan je de waarde kunt afleiden uit een relevante ‘referentiewaardebepaling’ (dat wil zeggen: een recente, vergelijkbare doch onafhankelijke transactie), en (2) dingen waarvan dat niét kan omdat een referentietransactie ontbreekt.

4.1 Wanneer er recentelijk of later een referentietransactie plaatsvond:

De geërfde Chinese Vaas

Als net vóór het belastbare moment van de twee hierboven genoemde voorbeelden een onafhankelijke partij aandelen heeft gekocht, kun je de WEV -voor jouw eigen fiscale positie- afleiden uit die transactie. Ook als die transactie plaatsvindt ná de aandelentoekenning of -schenking, kan die relevant zijn voor de waardebepaling van ervóór, zo overwoog de Hoge Raad in het Chinese-vaasarrest.[x] Een bekende case waarin erfgenamen een Chinese vaas op zolder aantroffen, afstoften en op € 50 schatten, waarna de vaas in een welhaast komisch proces over enkele jaren steeds meer waard bleek en uiteindelijk -tot verrassing van de erfgenamen- bij Sotheby’s voor tientallen miljoenen werd geveild.

Hoeveel doet zo’n vaas van je oma’s zolder toch? Is dat (fiscaal) wat waard?

Wat de maximale tijdsduur echter is die ertussen mag zitten voordat er geen relevantie meer van uitgaat, is niet vastomlijnd gegeven, al impliceert bepaalde vastgoedjurisprudentie dat periodes van langer dan ca. 2,5 jaar die grens overschrijden.[xi] Hierbij moet gezegd worden dat die periode waarschijnlijk gerekt kan worden als alle overige omstandigheden (markt, staat van object, etc.) aantoonbaar niet of nauwelijks zijn veranderd in die tijd.

Het Geschonken Schilderij

Anderzijds is er recente kunstjurisprudentie die die referentieperiode rekt tot maar liefst circa 13 jaar! Op 10 juli 2021 heeft Gerechtshof Arnhem-Leeuwarden geoordeeld[xii] in een zaak die ging over de hoogte van de WEV van een schilderij dat natuurlijke personen (onder andere in 2014) gespreid aan het Rijksmuseum schonken. Dat museum kwalificeerde als ‘culturele instelling-ANBI’.[xiii] Giften die een individu doet aan een ANBI verminderen de inkomstenbelastinggrondslag tot minimaal nihil.[xiv] De omvang van de aftrek van een schenking-in-natura is de WEV.[xv] Het is dan natuurlijk in het directe financiële belang van de schenker (die tevens overig Box 1 inkomen geniet) als die WEV van het schilderij ten tijde van schenking zo hoog mogelijk is.[xvi] Een taxatie -in opdracht van begiftigde, het Rijksmuseum- kwam uit op €9.000.000. Daarbij is rekening gehouden met de Art Market Research index, en met koopprijzen van vergelijkbare schilderijen.

De Belastingdienst vond deze waarde te hoog, omdat de hamerprijs in 1991 nog €2.495.590 was, wat geïndexeerd naar nu ‘slechts’ €4.049.002 waard zou zijn. Dat bedrag komt ook meer overeen met de in 2010 gehanteerde waarde van het schilderij toen de familietrusts werden ontmanteld. In tweede aanleg schaafde de Belastingdienst zijn standpunt bij naar €7.500.000 op grond van een ‘eigen’ taxatie.

Het Hof gaf het gelijk echter aan belastingplichtige: de WEV van €9.000.000 was aannemelijk gemaakt, in het bijzonder op grond van een zeer vergelijkbaar doek dat op een veiling in 2001 voor ca. €10.000.000 was verkocht. Het Hof merkt zelfs nog op dat die prijs uit 2001 geïndexeerd nu ca. €14.000.000 was geweest, wat bijna doet vermoeden dat belastingplichtige er meer uit had kunnen halen. Opvallend hieraan is dat het Hof zoveel betekenis hecht aan de veilingprijs van een ander, maar vergelijkbaar doek, van 13 jaar ervoor. De motivering van het Hof is misschien niet volledig logisch, maar de uitkomst is evengoed verdedigbaar gezien het taxatierapport.

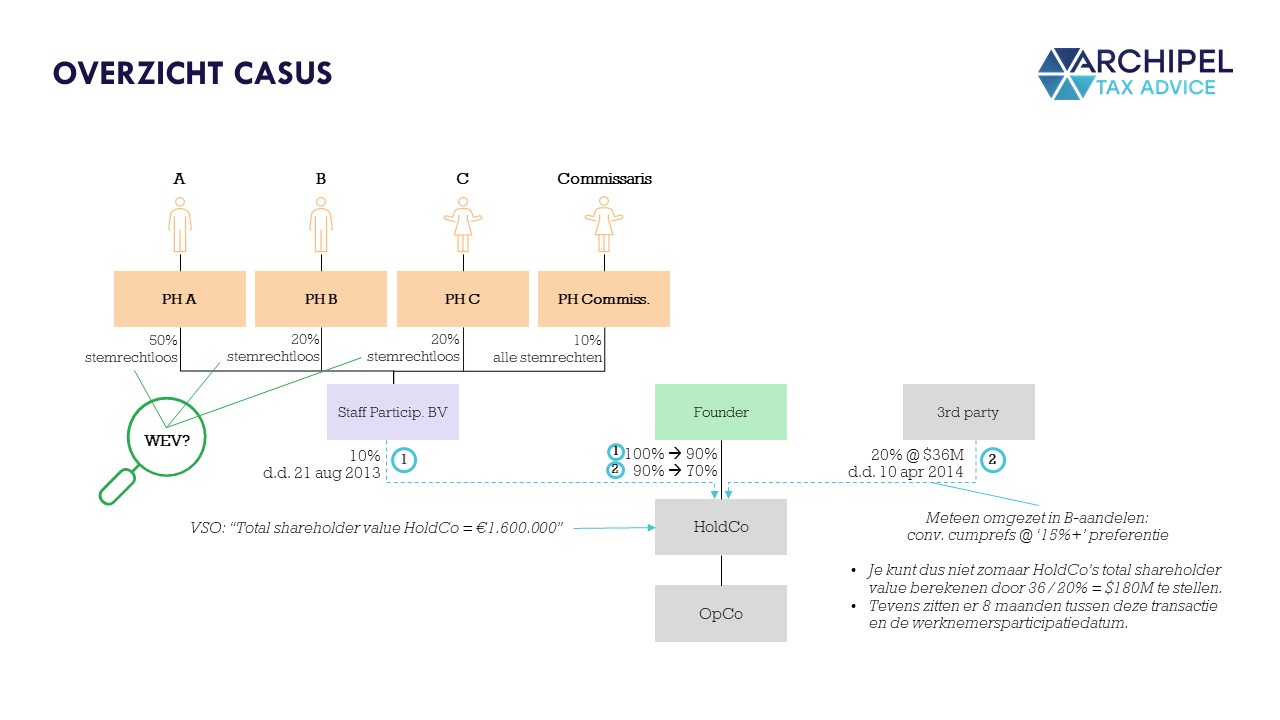

Participatieplan Softwareontwikkelaar: de invloed van een latere derdentransactie

In een recente uitspraak van Rechtbank Noord-Holland (23 december 2021, nr. HAA 17/3466) gaat het om de vraag wat -in het kader van de loonheffingen- de aandelenwaarde was op 21 augustus 2013. De rechtbank bepaalde ‘in goede justitie’ -bij kennelijk gebrek aan deugdelijke prijsonderbouwing door zowel fiscus als belanghebbende- de WEV aan de hand van een posterieure referentiewaarde d.d. 10 april 2014. Zie de volgende visual.

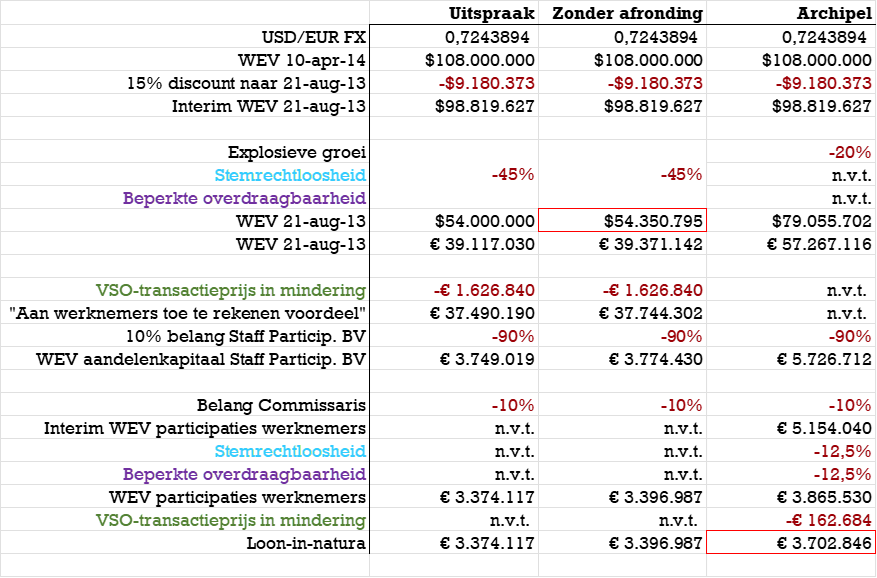

De referentiedatum was de Transfer date, maar de Letter of Intent (d.d. 15 november 2013) vermeldde reeds de gehanteerde waarde. De rechtbank gaat hiermee voorbij aan de VSO die met de fiscus was gesloten d.d. 5 augustus 2013, met daarin de voor fiscale doeleinden gehanteerde WEV van €1.626.840. Hiermee wordt dus de lijn van het Chinese vaas-arrest doorgezet van de successiewet naar de loonsfeer. Voor de duidelijkheid: €1.626.840 was de overeengekomen waarde van het gehele aandelenkapitaal in de aandeelhouder van de werkgeversvennootschap, zijnde een softwareontwikkelaar voor de olie- en gasindustrie. Werknemers zouden via een Staff Participation BV deelnemen in het kapitaal van die aandeelhouder, waaruit kan worden afgeleid dat de ‘zakelijke’ koopprijs voor het 10%-belang van die Staff Participation BV in de aandeelhouder €162.684 zou zijn.

De referentietransactie d.d. 10 april 2014 (8 maanden later) betrof de koop -tegen $36.000.000!- van een andere aandelenklasse -converteerbare cumprefs- die 20% van het totale aandelenkapitaal van de aandeelhouder van de werkgever de uitmaakte. De rechtbank overweegt dat je niet zonder meer 36 / 20% = $180.000.000 kunt stellen als gehele ondernemingswaarde, want de converteerbare cumprefs geven geen recht op de overwinst maar op een 15%-20% preferent dividend. M.a.w.: gewone aandelen en cumprefs hebben vaker niet dan wel dezelfde WEV. In dit geval oordeelt de rechtbank dat de converteerbare cumprefs een hogere waarde hadden dan hun gewone evenknieën. Dat wordt gestaafd door een latere 2018-verkoop waarbij de 80%-gewone aandeelhouders $40.000.000 kregen en de 20%-prefhouder $83.000.000. Geen gekke gedachte, maar toch interessant. Het lijkt erop dat de maximale hoofdsom (incl. compound accrual) van de cumprefs $78.000.000 was geweest per eind 2018 als de dividenden op de cumprefs nooit zijn uitbetaald. Hoe dit tot $83.000.000 is opgelopen, wordt mij niet geheel duidelijk, zeker nu in 2018 in USD betaald lijkt te zijn. Zie hieronder de maximale oprenting.

Een overige vraag die wij daarbij hebben is in hoeverre je kunt stellen dat die 83:40 verhouding in 2018 iets zegt over de waardeverhouding tussen de cumprefs en de gewone aandelen in 2013. Immers, de 2018-koopsom was toen niet kenbaar. Als de 2018-koper niet $123.000.000 maar $180.000.000 had betaald -met dus ca. $97.000.000 voor de gewone aandeelhouders- was deze substantiëring de andere kant opgevallen. Dat belanghebbende zelf ook van mening was dat de gewone aandelen minder waard waren (of zelfs waardeloos, zie r.o. 30) dan de converteerbare cumprefs, wordt dus door de rechtbank gestaafd.

Los daarvan (maar dat wordt niet genoemd door de rechtbank) is de conclusie dat de converteerbare prefs meer waard waren dan de gewone aandelen niet gek als die conversie kosteloos resulteert in gewone aandelen. Volgend op die conclusie stelt de rechtbank dat de totale aandeelhouderswaarde in ieder geval moest liggen tussen $36.000.000 en $180.000.000, dus neemt de rechtbank het exacte midden: $108.000.000. Dat wordt verdisconteerd tegen 15% (zijnde de initiële preferentie) van april 2014 naar augustus 2013 ($99.000.000), waarna nog een 45%-afslag wordt genomen ($54.000.000) voor de mate van explosieve groei waaraan de onderneming onderhevig was. Ofwel: met enkel verdisconteren tegen 15% doe je de omstandigheid dat de ondernemingswaarde in korte tijd sterk kan stijgen aanzienlijk tekort. Teruggaand in de tijd is een sterke waardedaling dan ook op zijn plaats, en die wordt arbitrair op 45% vastgesteld. Blijkens rechtsoverwegingen 92-93 wordt met deze waardering ook nog rekening gehouden met de 5-jaars overdrachtsrestricties van de werknemersparticipaties en het gebrek aan stemrechten, al wordt weer niet expliciet genoemd dat deze factoren zitten versleuteld in de 45% afslag.

In r.o. 94 wordt de aldus berekende WEV ($54.000.000, ofwel €39.000.000) in haar geheel als voordeel bij de werknemers in aanmerking genomen (i.e. 100% van de shareholder value), en komt daar eerst €1.626.840 op in mindering, waarna het restant wordt vermenigvuldigd met 10%, het belang van de Staff Participation BV. Dit kan verwarren, maar werkt hetzelfde uit als wanneer je €39.000.000 vermenigvuldigt met 10% en daar €162.684 op in mindering brengt.

Los daarvan verwacht je meestal ‘onderaan de streep’ een correctie voor stemrechtloosheid en overdrachtsrestricties, omdat die niet van invloed zijn op de totale shareholder value, maar enkel op WEV van de participaties van de werknemers. Als je dergelijke discounts toepast op een ‘hoger’ niveau, dan is de absolute omvang van die discounts natuurlijk ook hoger: 25% van 1.000 is meer dan 25% van 100.

Met andere woorden: uitgaande van dezelfde inputvariabelen als de rechtbank, hadden wij de berekening als volgt voor ons gezien:

Daarbij verdient opmerking dat het de rechtbank vrijstaat om ‘in goede justitie’ de WEV vast te stellen. Een zekere mate van grofheid is dus zeker geoorloofd. Zie de ‘start-WEV’ van $108.000.000 en de afronding naar beneden. Voor de belastingplichtige is het natuurlijk wél noodzaak om een rekenkundig kloppend verhaal te presenteren, want dat komt ten goede van de aannemelijkheid van het betoog. Zoals is te zien in bovenstaande tabel, is trouwens de grofheid in het voordeel van belastingplichtigen uitgevallen.

Tevens interessant zijn rechtsoverwegingen 70-71 van de rechtbank, waarin hij overweegt dat meerdere aandelenkooponderhandelingen van medio 2013 met derde partijen relevant zijn voor de waardebepaling, ondanks dat die onderhandelingen later zijn afgebroken. Logischerwijs werpen latere daadwerkelijke transacties een plausibiliteitslicht op de eerder gevoerde maar afgebroken onderhandelingen, maar de rechtbank lijkt ook zelfstandige betekenis toe te kennen aan de onderhandelingen als die latere transacties niet zouden hebben plaatsgevonden.

Bij een recente (of dus niet-veel-latere) derdentransactie is waardebepaling vaak makkelijker en ook theoretisch accuraat

Deze temporele categorie is in principe de meest geijkte route voor een waardebepaling. Ook kan het zijn dat er wel enige tijd zit tussen het belastbare moment en referentiemoment, maar niet genoeg om die referentiewaarde alle betekenis te ontzeggen. In zo’n geval zal de waardeberekening de referentiewaarde een weging moeten toekennen, waarbij de andere waarderingscomponent (zie Categorie 4.2 hieronder) het completerende element van de formule vormt.

Als we nog een keer kijken naar de WEV-definitie (de prijs, die bij aanbieding van de zaak ten verkoop op de meest geschikte wijze na de beste voorbereiding door de meestbiedende gegadigde daarvoor zou zijn besteed), gaat het dus hoofdzakelijk om twee krachtvelden:

- Koper wil het liefst goedkoop inkopen, en treft de beste voorbereidingen, en;

- Verkoper wil het liefst duur verkopen, en verkoopt aan de beste bieder.

Het is goed om te beseffen dat een 100%-relevante referentieverkoop (dus een actuele verkoop van het identieke goed in compleet onverbonden verhoudingen) de WEV van enig goed onomstotelijk bepaalt, aangezien in dat proces deze twee krachtvelden leiden tot de eveneens onomstotelijk zakelijke uitkomst (koopprijs). Daarom zijn courante goederen, aandelen incluis, zo simpel te waarderen voor de fiscaliteit. En daarmee is de term WEV als fiscale (correctie) waardemaatstaf in de fiscale wetgeving met name (of zelfs alleen maar) relevant voor verbonden verhoudingen.

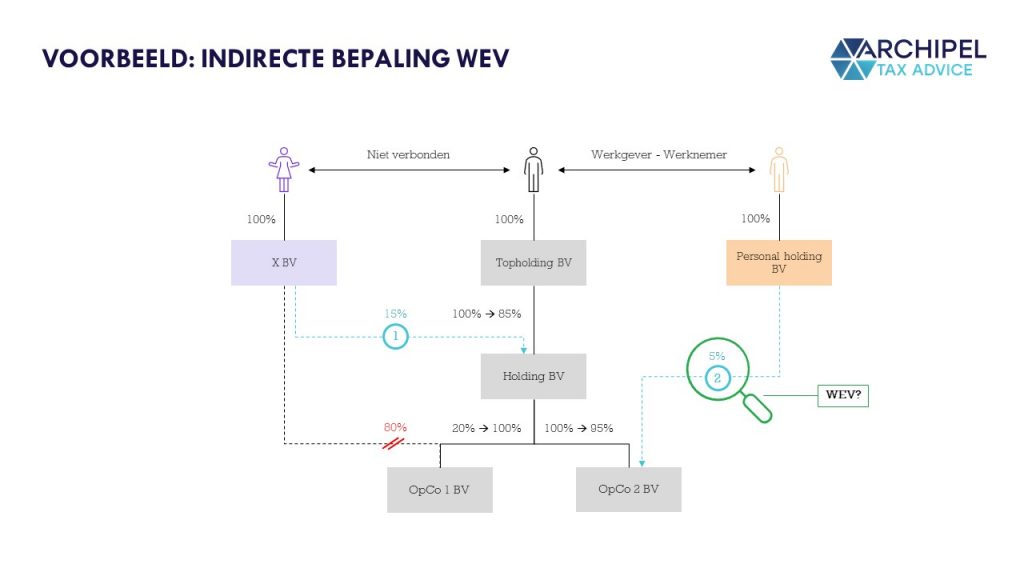

Een referentieverkoop kan onzes inziens ook indirecte werking hebben. Een illustratief voorbeeld daarvan is de volgende situatie:

X BV houdt een 80%-belang in OpCo 1 BV. De overige 20% wordt gehouden door Holding BV, welke weer voor 100% wordt gehouden door Topholding BV. Holding BV houdt -naast het belang in OpCo 1 BV- alle aandelen in OpCo 2 BV, en verder niets. X BV wil haar 80%-belang in OpCo 1 BV ‘ruilen’ tegen een 15%-belang in Holding BV, die het 80%-belang in OpCo 1 BV erbij neemt en zo alle aandelen zal houden (Transactie 1). Vervolgens verkrijgt een werknemer van OpCo 2 BV via zijn persoonlijke houdstervennootschap ‘om niet’ een 5%-belang in OpCo 2 BV (Transactie 2). De UBO van X BV is niet verbonden aan de andere UBO’s.

De vraag is nu: wat is de omvang van het loon-in-natura voor die werknemer?

Eerst kijken we naar het ‘ruilen’ door X BV. Het 80%-belang kan door X BV worden ingebracht/gestort op het kapitaal van Holding BV tegen uitreiking van aandelen, of het kan door X BV worden overgedragen aan Topholding BV op titel van koop, waarna Topholding BV het belang zelf inbrengt/stort op het kapitaal van Holding BV.[xvii] Partijen kiezen voor het laatste, waarbij de koopsom door Topholding BV verschuldigd blijft. Omdat X BV en Topholding BV niet met elkaar verbonden zijn,[xviii] is de koopsom die tussen partijen wordt afgesproken in principe at arm’s length, ofwel zakelijk. Dat is dan dus de WEV van het 80%-belang in OpCo 1 BV. Vervolgens reikt Holding BV nieuwe aandelen (in totaal 15%) uit aan X BV die aan haar volstortingsplicht voldoet door haar vordering op Topholding BV op de aandelen te storten.

Omdat Holding BV -naast de aandelen OpCo 1 BV en OpCo 2 BV- geen andere bezittingen heeft, kennen we nu in ieder geval de waardeverhouding tussen OpCo 1 BV en OpCo 2 BV.[xix] OpCo 2 BV is 4,3 keer zoveel waard als OpCo 1 BV.[xx] Het lijkt ons dan ook pleitbaar dat OpCo 2 BV voor de aangifte loonbelasting ten aanzien van Transactie 2, aansluit bij Transactie 1. Met andere woorden, als de overeengekomen koopsom in Transactie 1 bijvoorbeeld was gesteld op €100.000, dan kun je vrij zeker beargumenteren dat de WEV van het loon-in-natura (Transactie 2) €27.083 bedraagt.[xxi] Daarmee is de waarde van OpCo 2 BV bepaald door de derdentransactie inzake OpCo 1 BV.

De WEV van het loon-in-natura is in dit voorbeeld zelfs tot op zekere hoogte kneedbaar. Immers, X BV en Topholding BV kunnen de koopsom met elkaar afspreken zoals ze willen. Het maakt voor X BV niet gek veel uit,[xxii] want de vordering wordt toch omgezet in een 15%-deelneming, ongeacht de hoogte van die vordering. Welke koopsom ook wordt overeengekomen, deze is in beginsel altijd zakelijk omdat het geen verbonden partijen zijn. Dat partijen na Transactie 1 misschien wel ‘verbonden’ zouden worden (worden ze niet, zie [xxiii]), doet daar niet aan af. Als OpCo 2 BV de loonheffingen cash-out (ten aanzien van Transactie 2) zo laag mogelijk willen hebben, kan Topholding BV met X BV afspreken dat de koopsom wordt vastgesteld op €5.000. Het loon-in-natura zou dan €1.354 bedragen, terwijl de persoonlijke houdster van de werknemer dezelfde vermogensdrager heeft gekregen als in de situatie waarin de koopsom op €100.000 was afgesproken.

De werknemer en zijn baas, die samen beseffen dat het loon in natura-element enigszins kneedbaar is.

4.2 Wanneer er géén recente, vergelijkbare transactie plaatsvond – het écht incourante aandeel.

Als er geen 100%-relevante referentiewaarde is, moet de WEV apart berekend worden. Deze kan ook gegokt worden, maar omdat aangiftes correct, compleet, stellig en zonder voorbehoud moeten worden ingediend, neem je daarmee een risico op een naheffing of -vordering[xxiv], inclusief boete die overigens significanter is naarmate het standpunt minder pleitbaar en/of onderbouwd is.[xxv] Een ‘onjuiste’ waarde opgeven kan zelfs als een financieel vergrijp kwalificeren als opzet of daaraan grenzende nalatigheid wordt aangetoond. Dus: wij stellen altijd voor een goed onderbouwde berekening te (laten) maken. Daarbij kan het fijn zijn om vooraf zekerheid te verkrijgen van de Belastingdienst over de WEV. Dat is dan niet alleen een WC-eend aanbeveling, maar ook een mogelijkheid om de transactie goed te ontwerpen.

Daarbij is dan van belang te beseffen dat waarderen geen exacte wetenschap is; er is niet slechts één juiste waardering mogelijk, maar meerdere. Wij visualiseren dit vaak als een normaalverdeling – als de transactie een oneindig aantal keer wordt uitgevoerd, welke prijsrange vormt dan de normaal? Het gaat er kort gezegd om wat de economisch meest rationele waardering is, waarbij alle variabelen zo goed als mogelijk zijn onderbouwd. The good, the bad and the ugly. Op deze categorie gaan we in dit stuk verder in.

Een versimpelde bedrijfswaarderingsformule.

Als belastingmotieven leidend zijn, zouden verbonden transactiepartijen de waarde bepleiten die voor hen fiscaal het voordeligst uitpakt. Bij aftrekbare giften is de WEV dan hoog, en bij loon-in-natura en schenkingen binnen de familie is de WEV dan laag. Voor de fiscus werkt dit vice versa. Alhoewel zo een budgettair belang eigenlijk -gezien de vereiste ‘juistheid’ voor aangiftes, en gezien de zuiver wetstoepassende rol van de Belastingdienst- geen factor mag zijn, zien we in de praktijk toch vaak dat de Belastingdienst uitkomt op een lagere aftrekpost of hoger inkomensbestanddeel. Dus: de waardering moet neutraal zijn, objectief, en accuraat.

Dat verklaart ook meteen waarom de Belastingdienst bij veel bedrijfswaarderingen het Landelijk Business Valuation Team (‘LBVT’) bijschakelt: dat is een specialistische tak van de Belastingdienst met mensen die vooral een economische of ‘corporate finance’ achtergrond hebben. Vlak na het ontstaan van het LBVT -zo rond 2015- werkten daar een tijd lang maar een paar man, met wie ik toen een aantal prettige én felle discussies heb gehad over waarderingskwesties. Inmiddels bestaat dat team uit minstens zeven personen. Hun beleid blijkt gewicht te dragen bij de fiscale weging van commerciële waarderingsmethoden.

5. Welke erkende waarderingsmethoden kan ik gebruiken voor die fiscale bedrijfswaardering?

Liever niet: vuistregels, duimregels en andere bierviltberekeningen.

Er is aanzienlijke jurisprudentie voorhanden waarin de waarde van incourante aandelen is bepaald op grond van gewogen gemiddelde-formules met bijv. 1 x rentabiliteitswaarde, 1 x intrinsieke waarde en 2 x rendementswaarde. Daaruit kun je echter niet opmaken dat die specifieke formule dan ook altijd leidt tot een acceptabele waarderingsuitkomst, want die methodes ‘deugen’ niet. Dit is het standpunt van de Belastingdienst,[xxvi] en ook dat van ons. Dat wil niet zeggen dat dergelijke methodes niet tot een ‘juiste’ uitkomst kunnen leiden, maar dat is dan eerder willekeurig/toevallig dan economisch logisch.[xxvii]

De Belastingdienst noemt dit ‘boekhoudkundige’ waarderingsmethoden, of ‘accountantsformules’, omdat ze aansluiten op de balans of de verlies- en winstrekening op het belastbare moment of de periode ervoor. Natuurlijk het is mogelijk dat twee onverbonden partijen met elkaar een transactie aangaan waarbij de koopsom wordt overeengekomen op grond van zo’n accountantsformule, wat dan per definitie een zakelijke prijs (i.e. de WEV) is. Maar dat is dan een waardebepaling die niet in lijn is met wat in de praktijk doorgaans wordt toegepast, en dus evenmin met wat wordt toegepast wanneer men fingeert dat onafhankelijke partijen met elkaar onderhandelen. Accountantsformules zijn in de zakelijke praktijk kortom niet dominant maar uitzonderlijk, en pas als zo’n accountantsformule wél waarderingsstandaard zou worden in overnameland (het ‘economische verkeer’), zou de WEV bepaald kunnen worden aan de hand van die formule.

Iemand die op het punt staat de uitkomst van zijn accountantsformule op het eerst beschikbare stuk papier te schrijven.

Iemand die op het punt staat de uitkomst van zijn accountantsformule op het eerst beschikbare stuk papier te schrijven.Liever wel: prospectieve methodes die gebruikelijk zijn in Corporate Finance.

De praktijk kijkt voor waardebepalingen echter vooral naar de toekomst: welke kasstroom kan uit de investering worden verwacht? Het gaat dan om de vrije kasstroom die aan de vermogensverschaffers kan worden betaald. Dat is ook logisch; een geïnteresseerde aandelenkoper heeft weinig gelegen aan de dividenden die al zijn uitgekeerd op die aandelen, maar des te meer aan de dividenden die hij nog verwacht op die aandelen.

De praktijk gebruikt daarom voornamelijk methodes die aanhaken bij de toekomstige kasstroom, waarbij de volgende twee het meest voorkomen en daarom ook het meest fiscaal geaccepteerd zijn:

- Enterprise Discounted Cash Flow

- Adjusted Present Value

Beide methodes verdisconteren de toekomstige kasstroom, dus beide kwalificeren in principe als ‘DCF’. Toch wordt vooral de Enterprise Discounted Cash Flow geassocieerd met DCF, omdat deze het vaakst wordt toegepast in het kader van bedrijfswaarderingen. Wij zullen dan ook alleen die methode verder (versimpeld) toelichten.

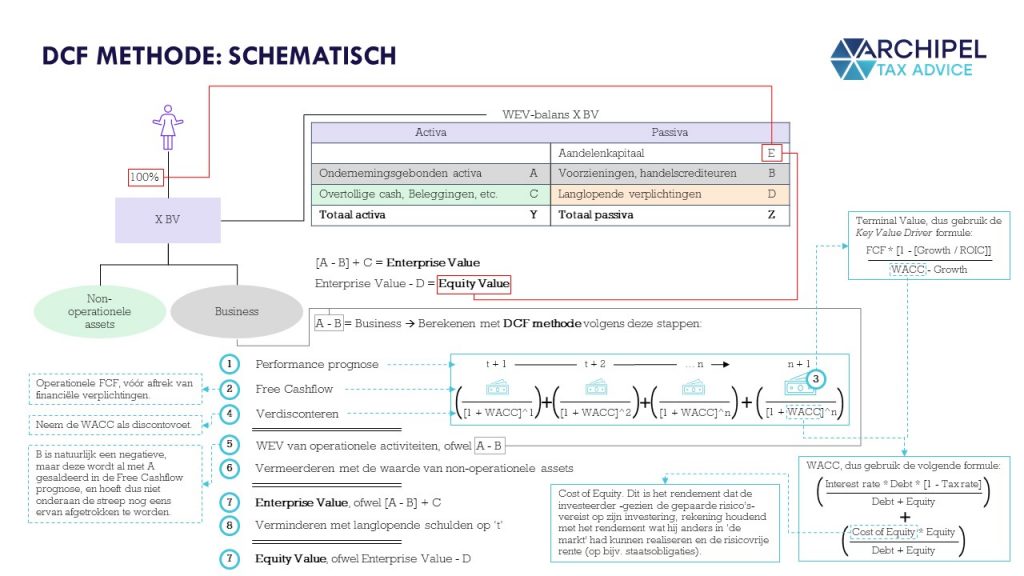

6. Golden Standard: Discounted Cashflowmethode (DCF-Methode) – De Basis

6.1 Voor welke bedrijven is de DCF-Methode geschikt?

Deze methode werkt het beste voor het waarderen van bedrijfsonderdelen, projecten en ondernemingen waarbij de beoogde kapitaalstructuur (equity vs. debt) duidelijk en beheersbaar is. Deze methode kan lastig (tot zinloos) zijn bij zeer jonge bedrijven zonder commerciële historie, omdat je dan erg weinig data hebt om je op te baseren. Het risico dat gepaard gaat met investeren in zo’n bedrijf kan eventueel wel weer tot uiting worden gebracht door een hogere risico-opslag te nemen in de discontovoet. Echter, in de Venture Capital markt (waar voor een goed deel wordt geïnvesteerd in al dan niet realiseerbare dromen) werkt men doorgaans niet met de DCF, maar wordt eerder een onderhandeling opgezet waarbij direct over de cap table gepraat wordt: de Venture Capitalist ziet kansen en potentie in een target en wil voor X% participeren, terwijl (de aandeelhouders van) de target het liefst niet te veel verwateren. Daar komt dan vaak geen DCF aan te pas.

6.2 Hoe werkt het?

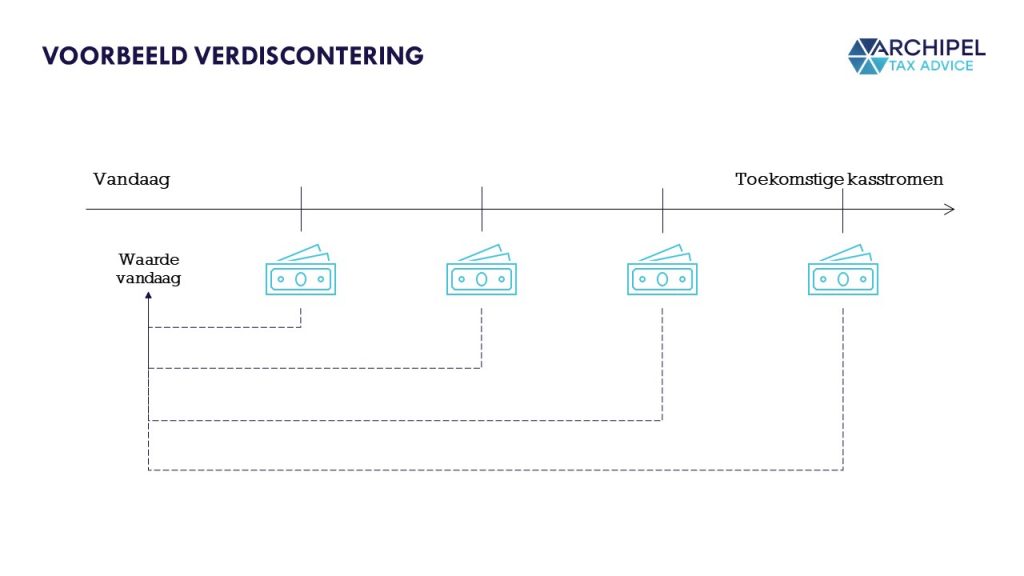

In de basis werkt deze methode als volgt. Je maakt een projectie van de toekomstige performance en de daaruit voortvloeiende kasstroom (forecast) die de onderneming kan gaan genereren, en je klapt die kasstromen -door te verdisconteren- in elkaar waardoor het één bedrag wordt. Dat bedrag is dus de contante waarde van de toekomstige kasstroom, ofwel de discounted (future) cash flow.

De voorspelde kasstromen, verdisconteerd voor kapitaalskosten en rendementseisen naar hun waarde van vandaag.

De voorspelde kasstromen, verdisconteerd voor kapitaalskosten en rendementseisen naar hun waarde van vandaag.Side Note: Enterprise Value (hele bedrijf) vs. Equity Value (bedrijf zonder schuld)

Het is goed om -voor je begint te waarderen- te beseffen wat je precies wilt berekenen. De Enterprise Value is de waarde van de gehele onderneming, wat neerkomt op de waarde van de operationele activiteiten (te bepalen met de vrije kasstroom) vermeerderd met de waarde van de niet-operationele activa. De waarde van de operationele activiteiten zou je in een ‘WEV’-balans (dus niet op boekhoudkundige basis maar op werkelijke waarde) kunnen berekenen door de ondernemingsgebonden activa te salderen met de ondernemingsgebonden passiva (handelscrediteuren, voorzieningen, etc.). Dat saldo is gelijk aan het bedrag wat direct uit de DCF-berekening rolt na het verdisconteren van de operationele kasstroom en de Terminal Value. Dat is ook de reden dat je -na vermeerdering met overtollige liquiditeiten etc., waardoor je op de Enterprise Value uitkomt- enkel de langlopende/rentedragende schulden nog aftrekt om tot de Equity Value te komen, en dus niet ook nog eens de ondernemingsgebonden passiva. Die heb je immers al in de eigenlijke DCF berekening gesaldeerd. De Enterprise Value is dus toerekenbaar aan alle vermogensverschaffers (zowel eigen als vreemd), en de Equity Value slechts aan de eigen vermogensverschaffers.

7. De Componenten van de DCF-waardering

Bij de DCF-methode worden de voorspelde kasstromen verdisconteerd tegen kapitaalskosten van schuldeisers en rendementseisen van aandeelhouders. Dus, wat hebben we nodig?

7.1: Een Cashflowprognose / Forecast voor de eerste jaren (10 – 15 jaar)

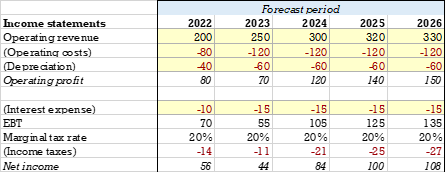

Een cruciaal onderdeel van de DCF is het prognosticeren van de commerciële cijfers. Deze dien je zo zorgvuldig en onderbouwd als mogelijk te voorspellen. Let op: dit is dus géén rekenkundige exercitie, maar vooral een klus voor de ondernemer. Die heeft immers de meest geïnformeerde inzichten over de voorzienbare toekomst van het bedrijf. Maar ook een onafhankelijke partij kan de prognose natuurlijk op zich nemen.

Hoe ver kijk je in de toekomst? Bij voorkeur neem je een prognoseperiode van 15 jaar, al gebruikt de praktijk vaak veel kortere periodes van 5 tot 10 jaar. Niet alleen omdat het minder bewerkelijk is, maar ook omdat de onzekerheid toe- en accuratesse afneemt met de tijd, waardoor de prognose steeds minder waarde heeft naarmate de tijd vordert. Bij bedrijven met een bestendigd commercieel profiel kun je op basis van de historische cijfers beter uit de voeten dan bij een bedrijf dat (nog) aan sterke verandering onderhevig is. Ook kun je die historische trends gemakkelijker verder doortrekken naar de toekomst toe om bepaalde kengetallen met enige accuratesse te voorspellen.

Bij het analyseren van historische cijfers moet je vooral letten op de vrije kasstroom, Return on Invested Capital en omzetgroei. Deze moet je vervolgens naar de toekomst toe voorspellen. Het liefst neem je ook de trends binnen de bedrijfssector mee in je berekening. Echter, in fiscale jurisprudentie heeft de feitenrechter meermaals geoordeeld dat het extrapoleren van historische trends (binnen de commerciële cijfers) naar de toekomst toe ook een prima manier kan zijn om de prognose op te stellen.[xxviii]

Hoe verder weg in de toekomst, hoe onzekerder het wordt. Een te sterke focus op details in de verre toekomst kan de berekening daarom schaden. Over de eerste 5 jaar in de prognose moet je in principe op detail-niveau te werk gaan. Daarna kun je volstaan met slechts de commerciële kerncijfers (Operating Revenue, Operating Costs, Depreciation, Operating Taxes, etc.). De beperktere accuratesse is minder bezwaarlijk, omdat de verdisconteerde waarde van de verdere kasstromen ook verreweg het laagste is. Na een bepaald punt wordt zelfs die beperkte focus te onzeker. En daar komt de Terminal Value in beeld.

Een goede forecast is de hoeksteen van iedere DCF-methode. To the moon!

Een goede forecast is de hoeksteen van iedere DCF-methode. To the moon!7.2 Een Terminal Value voor (samengevoegd) alle jaren daarna

De Terminal Value (ook wel de Continuing Value genoemd) is de waarde van de toekomstige vrije kasstroom voorbij de forecast horizon. Dus als je prognose loopt tot 10 jaar na waarderingsmoment, dan weerspiegelt de Terminal Value de waarde van de onderneming vanaf jaar 11 en verder, tot in ‘de oneindigheid’. De Terminal Value vormt vaak een aanzienlijk deel van de hele Enterprise Value.

Er zijn hoofdzakelijk twee manieren om deze waarde te berekenen:

- Key Value Driver formule

- EBITDA * Multiple formule

7.2.1 Key Value Driver formule om Terminal Value te bepalen (Theorethisch beter)

De Belastingdienst geeft -net als de theorie- de voorkeur aan de Key Value Driver formule. Die is als volgt:

FCF / [WACC -/- Growth], waarbij de FCF (Free Cashflow, ofwel de vrij uitkeerbare reserve per jaar) wordt genomen van het jaar direct ná de prognoseperiode, en de Growth doorgaans wordt gesteld op het inflatiepercentage van het desbetreffende land. Immers: als jouw onderneming perpetueel harder groeit dan de markt van het land waarin het opereert, dan zal jouw onderneming op den duur de gehele markt vormen, wat natuurlijk niet reëel is. De WACC is de Weighted Average Cost of Capital, die lichten we in paragraaf 7.4 verder toe.

Let wel: dit is een andere Growth dan die wordt gebruikt om bijvoorbeeld de FCF te berekenen of om de relatie tussen Return on Invested Capital en FCF aan te tonen. In die gevallen gaat het om voorzienbare omzetgroei, die kan dus gewoon hoger zijn dan de landelijke inflatie.

De reden dat de Key Value Driver formule de voorkeur verdient, is dat deze de elementen Growth en Return on Invested Capital (versleuteld in FCF-definitie) meeweegt. Dat zijn belangrijke elementen omdat ‘waarde’ uiteindelijk wordt gecreëerd door het positieve verschil tussen de Free Cashflow tegenover de investering die je hebt moeten doen, en dan gecorrigeerd voor inflatie en het risiconiveau van die investering. En juist de conversie van omzet in die Free Cashflow is wiskundig gerelateerd aan de Growth en Return on Invested Capital. Immers, de Free Cashflow bereken je door de NOPAT te vermenigvuldigen met 1 -/- [Growth / Return on Invested Capital]. Nadeel aan deze formule is echter wel dat deze formule het best tot haar recht komt als die twee elementen constant zijn, wat weer zelden het geval is.

7.2.2 EBITDA * Multiple methode om Terminal Value te bepalen (Praktisch makkelijker)

Mede daarom zien wij dat de overnamepraktijk ook vaak de EBITDA * Multiple methode gebruikt. Daarbij neem je de EBITDA van het jaar na het laatste prognosejaar en vermenigvuldig je die met een bepaalde factor. De hoogte van die factor, ofwel de Multiple, is weer afhankelijk van de staat van de onderneming, de sector waarbinnen de onderneming opereert, de economische conjunctuur, etc. etc. Zulke multiples worden vaak per sector, jaar en regio bijgehouden in databases – hoeveel keer EBITDA betaalt een onafhankelijke koper gemiddeld in land X, voor een bedrijf in sector Y in jaar Z?

Professor Aswath Damodaran (NYU) houdt één van de bekendste en beste databases voor Corporate Finance bij. Open source ook nog! Link: https://pages.stern.nyu.edu/~adamodar/

Professor Aswath Damodaran (NYU) houdt één van de bekendste en beste databases voor Corporate Finance bij. Open source ook nog! Link: https://pages.stern.nyu.edu/~adamodar/Commercieel gezien wil een korte termijninvesteerder -die een koopprijs betaald heeft op grond van de EBITDA * Multiple formule- zijn investering over bijvoorbeeld 5 jaar weer terugzien, met rendement. Dat rendement kan dan logischerwijs komen uit een gestegen EBITDA, een hogere Multiple, of allebei. De EBITDA kun je natuurlijk beïnvloeden door kosten te snijden. De hogere Multiple wordt nogal eens verdedigd door een synergievoordeel dat wordt gecreëerd door de totale onderneming uit te breiden door een ‘buy and build’ strategie. Als de toenmalige koper na 5 jaar vervolgens zijn investering wil verzilveren, kan hij zo een mooi rendement realiseren. Er zijn aardig wat periodieke vrij inzichtelijke M&A-rapportages die de gehanteerde Multiples van het kwartaal op een rijtje zetten per sector. Maar voor het fiscale domein (WEV-bepaling in verbonden verhoudingen) adviseren wij om deze formule eerder te gebruiken als sanity check op de Key Value Driver formule. Daarmee kan de Belastingdienst eerder instemmen.

De uit de Key Value Driver formule (of welke andere formule je ook gebruikt) resulterende Terminal Value verdisconteer je vervolgens tegen de discontovoet waarmee je ook de FCF van het laatste prognosejaar hebt verdisconteerd.

7.3 Een prognose van de Vrije Kasstromen / Free Cashflows (geschoonde versie van de cashflowprognose)

Omdat we in deze uitleg eerst naar de Enterprise Value toerekenen, nemen we eerst de vrije kasstroom of Free Cashflow (‘FCF’) die wordt gegenereerd met de operationele activiteiten van de onderneming. Aangezien een geïnteresseerde koper de kapitaalsstructuur kan beïnvloeden, is enkel van belang wat de bedrijfsactiviteiten zelf opleveren. Dus: de eerste vraag is wat de business zelf aan kasstromen genereert, voor de belanghebbenden.

Pas na het verdisconteren wordt daar de waarde van de niet-operationele activiteiten bij opgeteld. Dat betekent dat je dus niet kijkt naar de commerciële winst of fiscale winst, zoals hieronder weergegeven, maar naar de Operating Profit verminderd met de Operating Taxes,[xxix] vermeerderd met de afschrijvingen,[xxx] verminderd met de toename in werkkapitaal en de CapEx.

Van Cashlow naar Free Cashflow: [Operating Profit -/- Operating Taxes + Depreciations -/- Equity & CapEx Increase]

Het resultaat is de FCF, die beschikbaar is voor zowel de schuldeisers als de aandeelhouders. Je hebt per slot van rekening de rentebetalingen nog niet meegenomen om tot de FCF te komen. Die zitten er nog in. Dit heet in de praktijk de unlevered FCF to firm.

De FCF kun je ook berekenen als volgt:

NOPAT * [1 -/- [Growth / Return on Invested Capital]]

Hierbij is Growth / Return on Invested Capital gelijk aan de Investment Rate; de mate waarin FCF wordt geherinvesteerd in de onderneming. Het bedrag dat de onderneming investeert in nieuwe activa of iets anders kan immers niet worden uitgedeeld aan de aandeelhouders.

Als je de financieringslasten wél aftrekt om tot de FCF te komen, zul je bij de discontovoet (zie hieronder) enkel de ‘kostenvoet eigen vermogen’ hanteren en meteen op de Equity Value uitkomen. Daar trek je dan dus niet nog eens de op waarderingsmoment aanwezige rentedragende schulden vanaf.

Die FCF verdisconteer je vervolgens tegen de -naar de toekomst toe steeds zwaarder wegende- discontovoet.

7.4 De Discontovoet (Discount Factor)

De discontovoet is uiteindelijk het getal waartegen de Free Cashflow wordt verdisconteerd om te bepalen wat jouw bedrijf vandaag waard is, rekening houdend met kapitaalskosten, opportuniteitskosten en risico’s. Dus: hoe stel je die Discount factor vast?

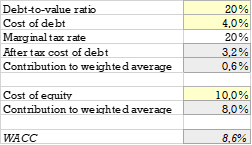

Als we uitgaan van de unlevered FCF to firm, wordt de kasstroom verdisconteerd tegen de WACC.[xxxi] Dat is een gewogen mix van de kostenvoet eigen vermogen (Cost of Equity ofwel ‘CoE’) en de kostenvoet vreemd vermogen (Cost of Debt ofwel ‘CoD’).

Naarmate je verder in de toekomst kijkt, worden prognoses onzekerder. Een geprognosticeerde kasstroom uit jaar t+3 (waarbij ‘t’ het waarderingsmoment is) verdisconteert daarom harder dan een geprognosticeerde kasstroom -in diezelfde waardeberekening- uit jaar t+2. Op die manier wordt de toenemende onzekerheid meegenomen in de berekening.[xxxii]

De formule voor de WACC luidt als volgt:

[[Debt * CoD] / [Debt + Equity]] * [1 -/- Marginal tax rate] + [Equity * CoE] / [Debt + Equity]

Welk rendement vereist de aandeelhouder, gezien zijn mogelijkheid om geld elders te investeren en jouw risicoprofiel? En welk rentepercentage bieden jouw schuldeisers aan op die basis?

Welk rendement vereist de aandeelhouder, gezien zijn mogelijkheid om geld elders te investeren en jouw risicoprofiel? En welk rentepercentage bieden jouw schuldeisers aan op die basis?Zie dat de tax shield op het vreemd vermogen wordt meegenomen in de berekening van de WACC, terwijl we die niet hebben meegenomen in de berekening van de FCF. Omdat die fiscale renteaftrek uiteindelijk resulteert in lagere vennootschapsbelasting -en dus meer geld in kas- heeft die tax shield wel degelijk waarde voor de aandeelhouders. Die waarde wordt dus vormgegeven door een lagere discontovoet, wat uiteindelijk weer neerkomt op een hogere waardering.

Cost of Debt

De CoD is in principe het rentepercentage dat in de prognoseperiode op de target debt zal drukken, waarbij de target debt-to-equity ratio de verhoudingen binnen de kapitaalstructuur weergeeft. Vaak wordt gewerkt met een 20:80 debt-to-equity ratio, maar dit kan per onderneming verschillen. De ene onderneming is nu eenmaal meer schuldgefinancierd dan de ander.

Cost of Equity

Het moeilijkste element in deze formule is de CoE. Dit verschilt in principe per investeerder. Op een investering met een hoog (downside) risico zal een investeerder ook een hoog (upside) rendement vereisen. Anders is de investering gezien het risico van tenietgaan namelijk onaantrekkelijk.

Als het verwachte rendement (rekening houdend met het risico) op de ene investering lager is dan het rendement dat diezelfde investeerder redelijkerwijs kan behalen op bijvoorbeeld de aandelenmarkt, zal die investeerder die ene investering niet doen. In andere woorden, een investering wordt in principe alleen gedaan als de Return on Equity hoger is dan de Cost of Equity.

In de theorie wordt dat vereiste rendement, ofwel de CoE, bepaald door de volgende formule.

Risk-free rate of return + [Beta * [Market-rate of return -/- Risk-free rate of return]]

In deze ‘CAPM’ formule kunnen -indien toepasselijk- ook nog elementen als een Small Firm Risk Premium, Covid Risk Premium, of andere bedrijfsspecifieke risicofactoren worden toegevoegd. Alle factoren die risicoverhogend zijn, zouden moeten meetellen om tot een juist risicoprofiel te komen. De Bèta voorziet in het sectorspecifieke risico, aangezien die het risico van de sector ten opzichte van de markt reflecteert. Een Bèta lager dan 1 betekent dus een lager risico. Er zijn periodieke rapporten vrij verkrijgbaar waarin indicaties worden gegeven van zulke Bèta’s per sector. De ‘build-up‘ formule van de CoE is iets makkelijker, aangezien je daar de verschillende risicopremies ‘gewoon’ bij elkaar optelt.

Vanwege de bewerkelijkheid van bovenstaande benadering wordt in de praktijk ook wel gekeken naar simpelweg de vrije kasstroom -na aftrek van financieringsverplichtingen- gedeeld door het eigen vermogen. Let wel: het gaat in beginsel om de CoE van de investeerder, niet van de target. Maar om uiteindelijk tot een investering over te gaan, zal de geprognosticeerde Return on Equity gegenereerd door de target wel hoger moeten zijn dan de CoE van de investeerder.

Hoe kleiner de firma en hoe ziedender de concurrentie, hoe meer rendement je de investeerder in het vooruitzicht moet stellen om hem te overtuigen (oftewel: hoe minder hij over heeft voor je geprognosticeerde cashflow!)

Hoe kleiner de firma en hoe ziedender de concurrentie, hoe meer rendement je de investeerder in het vooruitzicht moet stellen om hem te overtuigen (oftewel: hoe minder hij over heeft voor je geprognosticeerde cashflow!)7.5 Dus hoe pas je de DCF Methode toe?

De uiteindelijk sommen zijn dan als volgt:

- Contante waarde FCF + Contante waarde Terminal Value = WEV van operationele activiteiten

- WEV van operationele activiteiten + Waarde van nonoperationele activa = Enterprise Value

- Enterprise Value -/- Rentedragende schulden = Equity Value

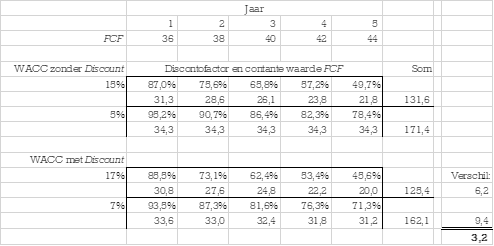

- Die Equity Value kun je vervolgens nog verminderen met goed onderbouwde bedragen om illiquiditeit, gebrek aan overdraagbaarheid, gebrek aan zeggenschap, etc. te reflecteren. Dit zijn zogeheten Discounts (niet te verwarren met de Discount factor, ofwel discontovoet, die we hierboven hebben behandeld).

Daarmee heb je dan de waarde van het aandelenkapitaal becijferd. Hieronder hebben we deze stappen (overigens afwijkend genummerd) schematisch weergegeven.

7.6 Hoe kijkt de Belastingdienst hiernaar?

We gaven hierboven al aan dat de CoE het element in de WACC-formule is dat het moeilijkst te bepalen is. Uit openbaar gemaakt intern beleid van de Belastingdienst blijkt dat een CoE van boven de 15% met argwaan moet worden bezien, want die moet door de behandelend inspecteur gemeld worden bij het LBVT. Kennelijk leidt een hogere kostenvoet tot -in hun visie- verdacht lage waarderingen. Voor jonge startups en andere innovatieve bedrijfsonderdelen is het echter niet ongebruikelijk om -vanwege het gebrek aan historische performance- een >18% discontovoet te nemen om het risico te weerspiegelen. Het is dan zaak om dit goed onderbouwd te hebben. Het LBVT heeft experts op het gebied van bedrijfswaarderingen, dus ze weten waar ze het over hebben.

Volgens de Belastingdienst kun je de CoE kun je proberen te herleiden met het Capital Asset Pricing Model (CAPM), óf met de build up methode. Zoals wij al aangaven wordt in de praktijk soms ook een derde variant gebruikt waarbij je kijkt naar de commerciële cijfers van de betrokken partijen.

De Belastingdienst geeft verder aan dat ze liever niet zien dat de Discounts al worden verwerkt in een hogere discontovoet, vanwege de sensitiviteit die dat met zich zou brengen. Een 2% Risk Premium optellen bij de discontovoet is immers een wereld van verschil als de berekende WACC zonder die Discount 5% is. In de situatie waarin de WACC 15% zou zijn, maakt die Discount dan een veel minder groot verschil.[xxxiii] Wij herkennen deze willekeur, aangezien dit verschil zich in absolute zin voordoet. Kijk maar naar de volgende visual.

Kies daarom voor een Discount ‘onderaan de streep’. Of, zoals wij fiscalisten het zouden noemen: extracomptabel. De hoogte daarvan dient ook weer bepaald te worden. In het ene geval telt het hebben van een minderheidsbelang bijvoorbeeld zwaarder mee dan in het andere geval. Dit is echt maatwerk, waarbij de totale waarde van de Discount ook zou worden bedongen door een derde partij die datzelfde pakketje aandelen zou kopen. Dat rechtvaardigt haast weer een waardering op zich.

8. Tip: verzoek de Belastingdienst om zekerheid vooraf over de berekende waarde als het fiscale belang groot is; haal een Advance tax Ruling (ATR)!

In principe kun je in de belastingaangifte een standpunt innemen omtrent de WEV. Maar als je dit niet vooraf afstemt met de Belastingdienst, weet je nooit zeker of zij er niet alsnog op terug zullen komen in de nabije toekomst. Die onzekerheid hangt je dan in ieder geval 5 jaar boven het hoofd. Bij relatief kleine bedragen kun je dat risico nemen. Bij grotere transacties kan dat anders liggen.

Jouw fiscale standpunt in de belastingaangifte kan in principe alleen maar met succes ‘gechallenged’ worden als de Belastingdienst een aannemelijker verhaal heeft dan jij. Met andere woorden: zij hebben de bewijslast. Zulke aannemelijkheid hangt met name af van de mate van onderbouwing van de verschillende variabelen. Slagen zij daarin, dan zul jij moeten ‘aantonen’ (sterker dan ‘aannemelijk maken’) dat de Belastingdienst het toch bij het onjuiste eind heeft.

Om zulke potentiële discussies voor te zijn, adviseren wij vaak om een Advance Tax Ruling te ‘halen’. Daarmee start je een proces op waarin je (via de Inspecteur) met het LBVT overlegt om zo gezamenlijk tot de WEV te komen. Dit is een verzoek waarop het Rulingteam van de Belastingdienst in principe altijd ingaat, maar waarbij van tevoren niet gegeven is of partijen uiteindelijk tot een afspraak (vaststellingsovereenkomst) zullen komen. Meestal lukt dit gewoon. Dit proces kan zo’n 8 weken duren, en het kan wat advieskosten met zich brengen. Maar dat is dan de prijs die je betaalt voor de zekerheid, en daarmee jouw peace of mind.

Die DCF-bedrijfswaardering? Hand erop!

Die DCF-bedrijfswaardering? Hand erop!Long story short:

Heb jij vragen over jouw bedrijfswaardering, of heb je behoefte aan zekerheid vooraf? Bel ons gerust op! Dit is super leuk werk en geeft je ook inzicht in hoe jouw bedrijf waarde creëert en wat het waard kan zijn. Wij helpen graag mee. Onderaan deze pagina kun je een afspraak inplannen met Pieter van Tilburg.

Bronnen:

[i] Hoge Raad 11 juni 2021, nr. 19/04234.

[ii] De loonheffing is een voorheffing op de inkomstenbelasting, waarmee in principe dezelfde schijven en tarieven gelden, met een toptarief van 49,5%. Maar de loonbelasting kent een afwijkende tariefstabel voor bijzondere beloningen zoals aandelen, op basis waarvan het toptarief 55,5% is. Alhoewel dat hogere tarief daadwerkelijk zorgt voor een hogere inhouding en afdracht loonbelasting, zal over het jaar bezien nooit meer ingehouden worden dan volgens de reguliere tariefstabel. Eventueel teveel betaalde loonheffingen worden dan na de aanslag inkomstenbelasting terugbetaald.

[iii] Artikel 13, eerste lid, Wet op de loonbelasting 1964.

[iv] Artikel 21, eerste lid, Successiewet 1956.

[v] Artikel 8b, eerste lid, Wet op de vennootschapsbelasting.

[vi] Voor het eerst op 5 februari 1969 (nr. 16 047) in relatie tot de -inmiddels alweer afgeschafte- Wet op de vermogensbelasting 1964. Daarna is het begrip verder in diverse andere wetten verankerd.

[vii] Aanhangsel Handelingen II 1965/77 Kamervraag 939.

[viii] HR 22 februari 1978, nr. 18 674.

[ix] https://www.ad.nl/auto/eigenaar-geeft-drie-ton-korting-op-duurste-garagebox-van-nederland~a70d5893/ .

[x] HR 12 juli 2013, nr. 12/02319.

[xi] Gerechtshof Amsterdam 15 december 2020, nr. 19/01295 en 19/01298. Deze zaak ging over een toekomstige -maar nog niet vergunde- bestemmingswijziging en haar relevantie voor de waardering op het belastbare moment. In deze zaak laten rechtbank en hof zich tevens uit over de waarderingsrelevantie van referentieverkopen van ruim 4 jaar ervoor en 2 jaar en 7 maanden erna. De vraag is of incourante aandelen (in het algemeen) niet nóg meer onderhevig zijn aan waardeschommelingen dan vastgoed, op basis waarvan de referentieperiode voor incourante aandelen misschien nog korter dient te zijn. NB: dit is een hofuitspraak. Van eventuele cassatie in dezen zijn wij vooralsnog niet op de hoogte, al zijn uitspraken over waardering doorgaans van dusdanig feitelijke aard dat het aan de feitenrechter (zoals het hof) is om te oordelen wat al dan niet als relevant wordt beschouwd voor de waardering. Daardoor heeft deze uitspraak naar onze mening algemene strekking.

[xii] Gerechtshof Arnhem-Leeuwarden 10 juli 2021, nr. 20/00906.

[xiii] Artikel 5b Algemene wet inzake rijksbelastingen.

[xiv] Artikelen 6.1, eerste en tweede lid, 6.32, 6.34, 6.38, eerste lid, Wet op de inkomstenbelasting 2001.

[xv] Hoge Raad 10 november 2017, nr. 17/00841.

[xvi] Daarbij verdient opmerking dat de nazaten van de familie het schilderij ook hadden kunnen verkopen voor meer geld dan ze nu terugkrijgen via de inkomstenbelasting. Vanuit hen bezien is dit dus nog altijd een genereus gebaar. Zo wordt het echter niet beschouwd in de nieuwsberichten die vooral aandacht besteden aan wat de ‘staatskas’ nu misloopt en niet aan de ‘verarming’ van de nazaten.

[xvii] Een directe verkoop aan Holding BV waarbij Topholding BV een deel van haar aandelen aan X BV geeft, is natuurlijk ook mogelijk, alleen werkt dat minder illustratief in ons voorbeeld.

[xviii] Artikel 8b, eerste lid, Wet op de vennootschapsbelasting 1969.

[xix] Immers, 15% in Holding BV is kennelijk evenveel waard als 80% in OpCo 1 BV. Het 15%-belang in Holding BV is tevens evenveel waard als (indirect) 15% in OpCo BV 1 plus 15% in OpCo 2 BV. Dus, 80% in OpCo 1 BV staat (qua waarde) gelijk aan 15% in OpCo 1 BV plus 15% in OpCo 2 BV.

[xx] X BV heeft dus 65% in OpCo 1 BV ‘verruild’ voor 15% in OpCo 2 BV. 15% staat tot 65% als 1 staat tot 4,3.

[xxi] €100.000 is de waarde van 80% in OpCo 1 BV, waarmee 100% in OpCo 1 BV €125.000 bedraagt. OpCo 2 BV is 4,3 keer zoveel waard als OpCo 1 BV, wat neerkomt op €541.667. 5% daarvan is €27.083.

[xxii] In theorie kunnen Topholding BV en Holding BV zich na de verkoop onthouden van verdere transacties met X BV waardoor X BV niet het 15%-belang verkrijgt, dus helemaal risicovrij is deze (omslachtige) route niet.

[xxiii] Hoge Raad 26 september 2014, nr. 13/02261 en Hoge Raad 18 december 2015, nr. 15/00942. Beide arresten gaan over ‘gelieerdheid’ in het kader van de onzakelijke-leningdoctrine, maar hebben onzes inziens bredere betekenis.

[xxiv] Artikelen 16 en 20 Algemene wet inzake rijksbelastingen.

[xxv] Artikel 67a – 67f Algemene wet inzake rijksbelastingen, i.c.m. Besluit Bestuurlijke Boeten Belastingdienst.

[xxvi] GeWOB’t intern beleid van de Belastingdienst: https://www.rijksoverheid.nl/documenten/wob-verzoeken/2020/07/14/besluit-op-wob-verzoek-over-documentatie-van-het-business-valuation-team-van-de-belastingdienst-over-de-waardering-van-aandelen-van-bestaande-bedrijven-en-start-ups , blz. 25.

[xxvii] Gerechtshof Amsterdam 20 juni 2003, nr. 02/04164.

[xxviii] Zie bijvoorbeeld Gerechtshof Amsterdam 22 december 2011, nr. 08/00073.

[xxix] Dat wordt ook wel de NOPAT genoemd: Net Operating Profit After Taxes.

[xxx] Dit interim resultaat heet de ‘gross cash flow’.

[xxxi] Weighted Average Cost of Capital.

[xxxii] Een geprognosticeerde kasstroom uit jaar t+1 maak je contant (of: verdisconteer je) door die te delen door [1 + discontovoet]^1. Voor jaar t+2 deel je de desbetreffende kasstroom door [1 + discontovoet]^2 etc. Te allen tijde geldt: hoe nauwkeuriger hoe beter, dus liever nog prognosticeer en verdisconteer je per maand in plaats van jaar.

[xxxiii] Intern beleid Belastingdienst, blz. 31.